“อัตราดอกเบี้ยที่แท้จริง” ของเงินฝาก...กับผลกระทบต่อ “เป้าหมายการเงิน”

“การฝากเงินกับธนาคาร” อัตราดอกเบี้ยที่ได้รับนั้นเรียกว่า “อัตราดอกเบี้ยที่ระบุไว้ (Nominal Interest Rate)” ตัวเลขอัตราดอกเบี้ยนี้ไม่ได้สะท้อนถึงผลตอบแทนหรือ “อัตราดอกเบี้ยที่แท้จริง (Real Interest Rate)” ของเงินที่ออมไว้กับบัญชีเงินฝาก เพราะไม่ได้นำเรื่องมูลค่าที่แท้จริงหรืออำนาจซื้อของเงินที่เปลี่ยนแปลงไปตามอัตราเงินเฟ้อ (Inflation Rate) มาปรับลด

“การฝากเงินกับธนาคาร” อัตราดอกเบี้ยที่ได้รับนั้นเรียกว่า “อัตราดอกเบี้ยที่ระบุไว้ (Nominal Interest Rate)” ตัวเลขอัตราดอกเบี้ยนี้ไม่ได้สะท้อนถึงผลตอบแทนหรือ “อัตราดอกเบี้ยที่แท้จริง (Real Interest Rate)” ของเงินที่ออมไว้กับบัญชีเงินฝาก เพราะไม่ได้นำเรื่องมูลค่าที่แท้จริงหรืออำนาจซื้อของเงินที่เปลี่ยนแปลงไปตามอัตราเงินเฟ้อ (Inflation Rate) มาปรับลด“หากอัตราดอกเบี้ยที่เราได้รับคือ 1.0% แต่อัตราเงินเฟ้อคือ 1.5% ผลตอบแทนจากเงินฝากน้อยกว่าผลของเงินเฟ้อเท่ากับมูลค่าที่แท้จริงของเงินฝากจะลดลงไปเรื่อยๆ ตามเวลา”

เราจึงควรดูจาก “อัตราดอกเบี้ยที่แท้จริง” ซึ่งก็คือ อัตราดอกเบี้ยที่ปรับลดอัตราเงินเฟ้อแล้วนั่นเอง เช่น บัญชีเงินฝากระบุอัตราดอกเบี้ยปีละ 3% แต่ในปีนั้นมีอัตราเงินเฟ้อ 1.5% อัตราดอกเบี้ยที่แท้จริงที่จะได้รับจากบัญชีนั้น คือ 1.5% (= 3.0% - 1.5%)

นอกจากนี้ ดอกเบี้ยจากบัญชีเงินฝาก ยังมี “ภาษีหัก ณ ที่จ่าย 15%” ที่ธนาคารหักจากดอกเบี้ยที่เราได้รับด้วย อัตราดอกเบี้ย 3% เราจะได้รับเงินเพียง 2.55% เท่านั้น อัตราดอกเบี้ยแท้จริงหลังจากถูกหักภาษีจึงเท่ากับ 1.05% (= 2.55% - 1.5%)

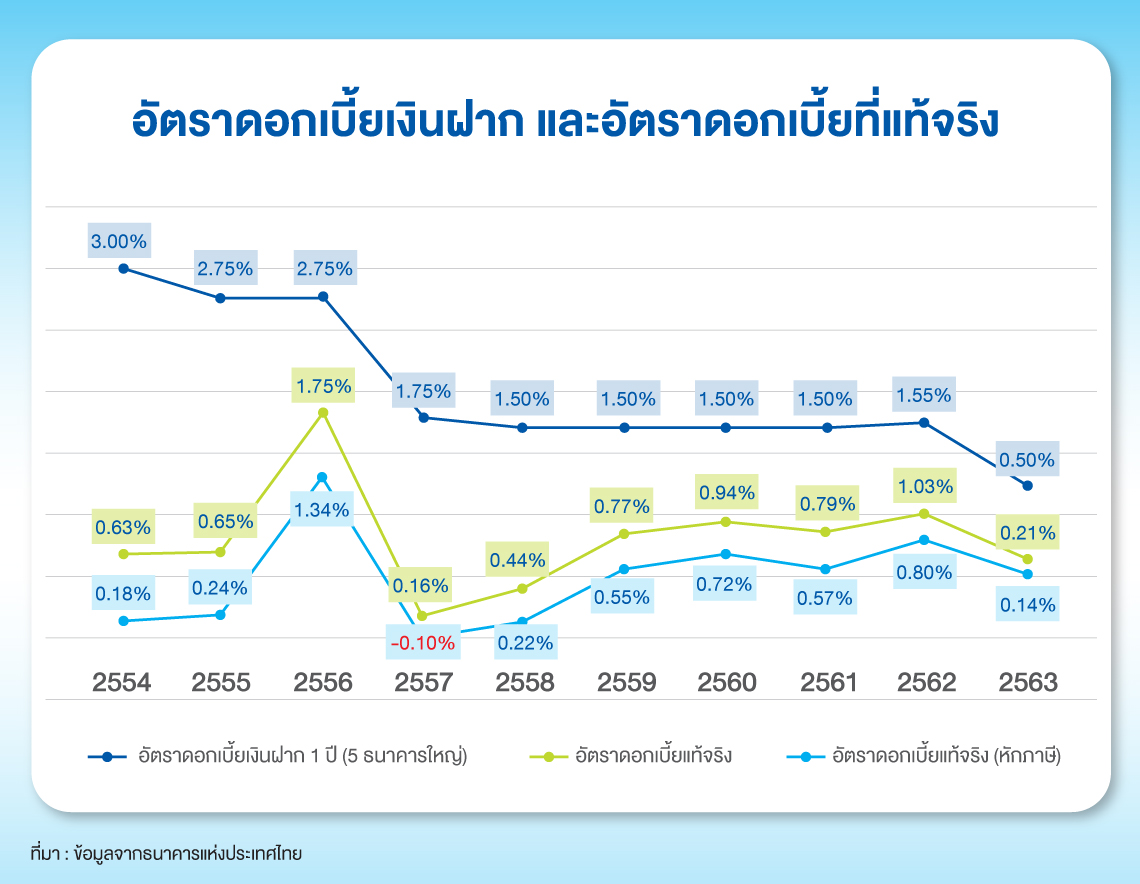

นอกจากนี้ ดอกเบี้ยจากบัญชีเงินฝาก ยังมี “ภาษีหัก ณ ที่จ่าย 15%” ที่ธนาคารหักจากดอกเบี้ยที่เราได้รับด้วย อัตราดอกเบี้ย 3% เราจะได้รับเงินเพียง 2.55% เท่านั้น อัตราดอกเบี้ยแท้จริงหลังจากถูกหักภาษีจึงเท่ากับ 1.05% (= 2.55% - 1.5%)เราลองมาดูอัตราดอกเบี้ยที่แท้จริงของบัญชีเงินฝากธนาคารประเภทฝากประจำระยะเวลา 1 ปี โดยเลือกอัตราดอกเบี้ยจาก 5 ธนาคารใหญ่มาดูว่า อัตราดอกเบี้ยที่แท้จริงที่เราได้รับจากเงินฝากที่ครบกำหนด 1 ปี เท่ากับเท่าไหร่

“เห็นได้ว่าช่วง 10 ปีที่ผ่านมา อัตราดอกเบี้ยแท้จริงของเงินฝากต่ำกว่า 1% และหากต้องหักภาษี 15% บางปีเราแทบไม่สามารถคงค่าของเงินต้นที่มีอยู่จากการที่มีผลตอบแทนจริงต่ำกว่าอัตราเงินเฟ้อ”

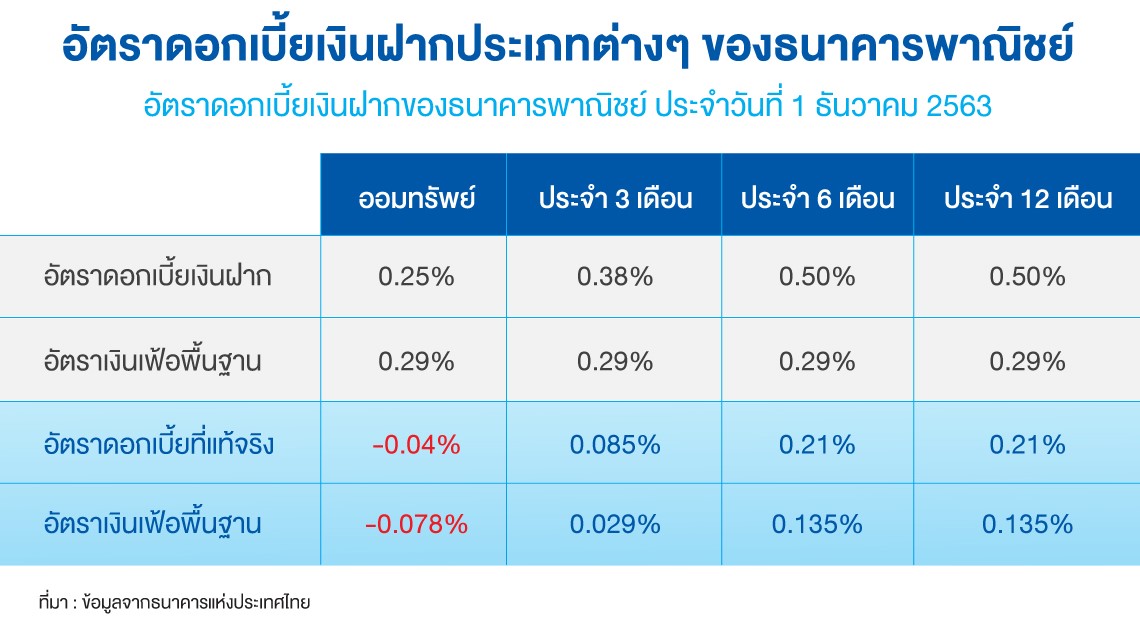

“เห็นได้ว่าช่วง 10 ปีที่ผ่านมา อัตราดอกเบี้ยแท้จริงของเงินฝากต่ำกว่า 1% และหากต้องหักภาษี 15% บางปีเราแทบไม่สามารถคงค่าของเงินต้นที่มีอยู่จากการที่มีผลตอบแทนจริงต่ำกว่าอัตราเงินเฟ้อ”ถ้าบัญชีเงินฝากนั้นไม่ใช่เงินฝากประจำระยะเวลา 1 ปีอัตราดอกเบี้ยก็มีผลตอบแทนที่ต่ำลงไปอีก ลองมาดูอัตราดอกเบี้ยที่แท้จริงของบัญชีเงินฝากประเภทต่างๆ ในปี 2563 กันว่าเป็นอย่างไรบ้าง ผลตอบแทนหรืออัตราดอกเบี้ยแท้จริงจาก “บัญชีออมทรัพย์” มีค่าติดลบ

“บัญชีเงินฝากออมทรัพย์จึงควรเป็นบัญชีที่เรามีไว้เพื่อสภาพคล่องหรือการใช้จ่ายในชีวิตประจำวันเป็นหลัก ไม่ใช่บัญชีเพื่อการออมระยะยาว เงินในบัญชีออมทรัพย์ที่มีสูงเกินกว่าการใช้จ่ายจะทำให้เสียโอกาสในการสร้างผลตอบแทนจากการนำไปลงทุน”

การวางแผนเพื่อเป้าหมายการเงินระยะยาวต้องคำนึงถึง “อำนาจซื้อ” ของเงินในระยะยาวด้วย ลองนึกถึงราคาก๋วยเตี๋ยวที่จ่ายในตอนนี้ราคาชามละ 40 บาท เมื่อสิบปีก่อนอาจมีราคาเพียงชามละ 25 บาท ถ้าเมื่อสิบปีก่อนเรากำหนดเป้าหมายการเงินโดยใช้ค่าของเงินในเวลานั้น แม้เราจะบรรลุจำนวนเงินที่วางแผนไว้ แต่ไม่สามารถบรรลุเป้าหมายที่แท้จริงเพราะค่าของเงินที่ลดลง

การวางแผนเพื่อเป้าหมายการเงินระยะยาวต้องคำนึงถึง “อำนาจซื้อ” ของเงินในระยะยาวด้วย ลองนึกถึงราคาก๋วยเตี๋ยวที่จ่ายในตอนนี้ราคาชามละ 40 บาท เมื่อสิบปีก่อนอาจมีราคาเพียงชามละ 25 บาท ถ้าเมื่อสิบปีก่อนเรากำหนดเป้าหมายการเงินโดยใช้ค่าของเงินในเวลานั้น แม้เราจะบรรลุจำนวนเงินที่วางแผนไว้ แต่ไม่สามารถบรรลุเป้าหมายที่แท้จริงเพราะค่าของเงินที่ลดลงเมื่อ “อัตราดอกเบี้ยที่แท้จริง” ของเงินฝากธนาคารมีผลตอบแทนที่ต่ำ ผลตอบแทนจากการฝากเงินไม่สามารถช่วยให้เราไปถึงเป้าหมายทางการเงินระยะยาวได้ เรายิ่งต้องใช้การ “ออมเพิ่มขึ้น” เพื่อให้สามารถบรรลุเป้าหมายการเงิน เราและควรเลือกวิธีการ “กระจายสินทรัพย์การลงทุน” ให้เหมาะสมกับระดับความเสี่ยงของเรา เพื่อสร้างผลตอบแทนเพิ่มขึ้นเพื่อให้สามารถบรรลุแต่ละเป้าหมายการเงินได้ง่ายขึ้น การกระจายสินทรัพย์การลงทุนเพื่อผลตอบแทนการลงทุนที่สูงขึ้น ซี่งต้องคำนึงถึงระดับความเสี่ยงของพอร์ตฯ และมีการกระจายสินทรัพย์ให้เหมาะกับ

- ระดับการยอมรับความเสี่ยงของผู้ลงทุน

- ความสำคัญของแต่ละเป้าหมายการเงิน

- ระยะเวลาของการลงทุน

เมื่อเห็นประโยชน์ของ “การกระจายสินทรัพย์ลงทุน” หรือ “การสร้างพอร์ตโฟลิโอลงทุน” เพื่อสร้างผลตอบแทนเพิ่มขึ้นแล้ว เราสามารถเริ่มต้นง่ายๆ ด้วยการปรับเงินบางส่วนไปลงทุนในผลิตภัณฑ์ทางการเงินที่มีการกระจายการลงทุนที่สอดคล้องกับพอร์ตโฟลิโอ เช่น กองทุนรวมประเภทต่างๆ เป็นต้น ควบคู่ไปกับการหาความรู้และความเข้าใจในเรื่องการลงทุนเพื่อให้เราสามารถบรรลุเป้าหมายทางการเงินของแต่ละท่าน

เขียนและเรียบเรียง : นรินทร์ เอกวงศ์วิริยะ นักวางแผนการเงิน CFP สมาคมนักวางแผนการเงินไทย